2023年10月から施行されるインボイス制度。制度への登録といった手続き業務だけでなく、販売管理システムを始めとした業務アプリケーションには、システム改修を伴うインパクトの大きな制度です。ここでは、インボイス制度で何が求められるか、そして業務アプリケーションとしてどのような対応をすべきか、整理をします。

インボイス制度とは

目次

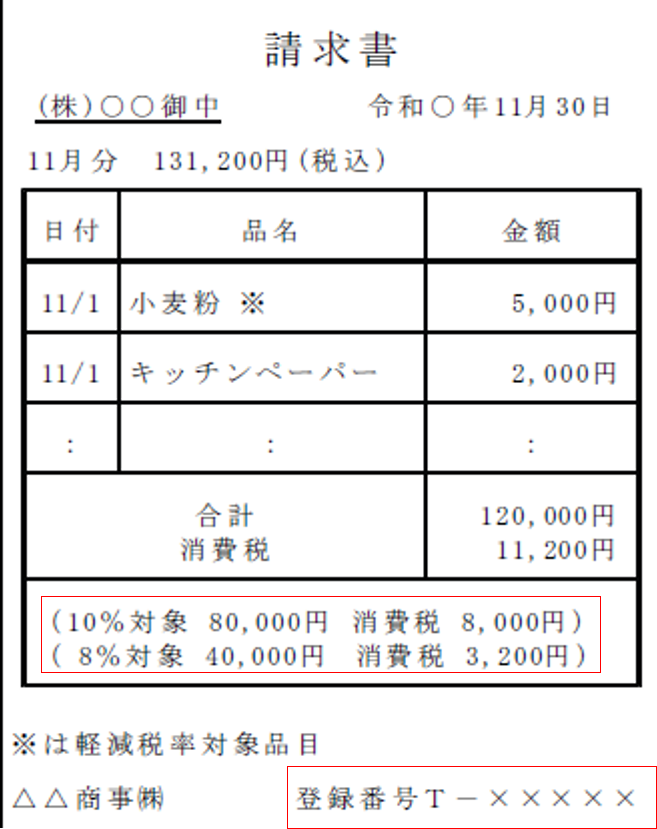

インボイス制度とは、売り手が買い手に対してインボイス(適格請求書)を発行し、正確な適用税率や消費税額を伝えるものです。具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「税率ごとに区分した消費税額等」の記載の追加が必要になります。

売り手であるインボイス発行事業者は、取引相手(課税事業者)から求められたときは、インボイスを交付し、交付したインボイスの写しを保存しておく必要があります。

買い手は仕入税額控除の適用を受けるため、取引相手(売手)であるインボイス発行事業者から交付を受けたインボイスの保存が必要です。

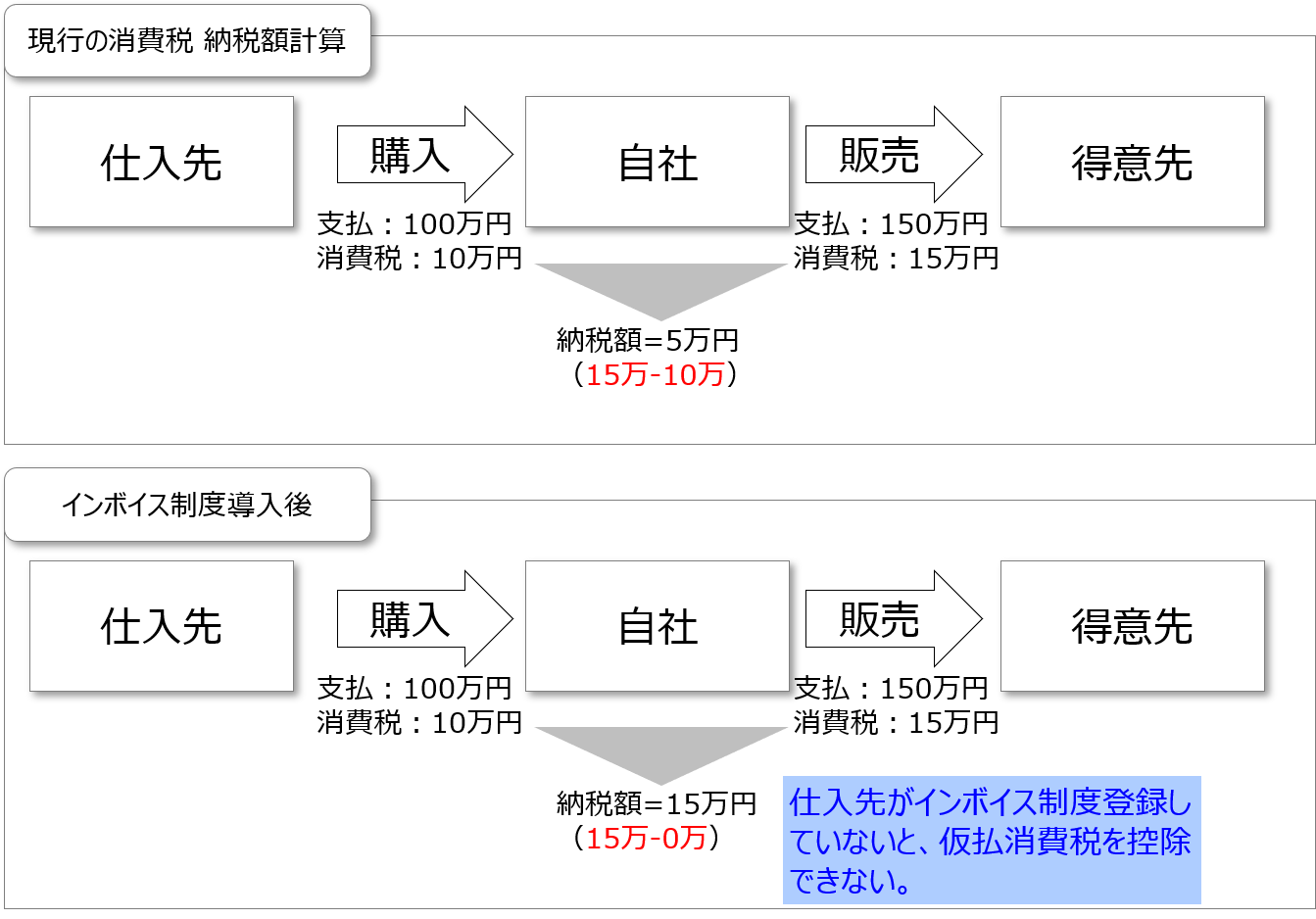

現在の消費税計算の仕組みでは、下図のように、得意先から受け取った消費税から、仕入先へ支払った消費税を控除して、納税額を決定します。仕入先が課税事業者・免税事業者に係わらず、仕入税額を控除することができました。

ところがインボイス制度導入後は、インボイス登録していない事業者の場合、仮受消費税から仮払消費税を控除できなくなります。そのため、これまでと同じ条件でインボイス未登録業者と取引をした場合、消費税の負担が増えることになります。

そのため、自社が損をしないために仕入先にはインボイス登録を依頼することになりますし、得意先との関係を壊さないためにも、自社もインボイス登録すべきということになります。

インボイス制度のために何をすべきか

1. インボイス登録

2. 帳票書式の変更

・税率区分ごとの税額表記

・請求書等の帳票単位の合算・丸め

・登録番号表示

3. 交付インボイスの保管

対象は請求書だけでなく、支払書、領収証、納品書等も含みます。 また、月末に1か月分の取引をまとめて出力する、まとめ請求書やまとめ支払書も対象となります。

CSOneの対応

フィールドサービスシステムCSOneは、販売管理プロセスも統合しているため、請求書・支払書等の各種帳票を出力できます。CSOneに限らず、”販売管理”機能を持つシステムは、インボイス制度の要件に応じるシステム設定が必要になります。

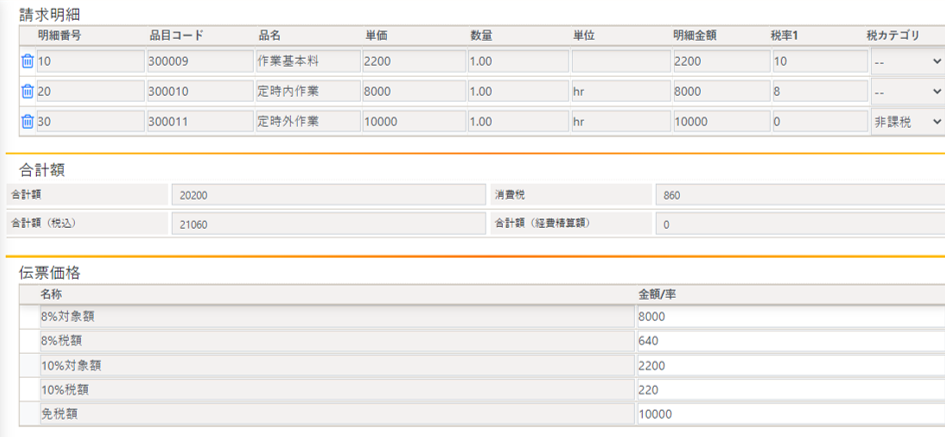

下図の画面は、CSOne請求画面です。明細単位に税率を保持し、税率区分毎に取引額を合算し、消費税額を計算します。登録番号とともにこれら計算結果を各帳票に出力する仕組みを取っています。この計算方法は、将来税率や税区分が増えても対応できる、柔軟な構造になっています。

電帳法対応と合わせ、法令対応はCSOneにお任せください。